涌金系缺席的国金证券拟定增60亿打算怎么花?超半数金额发力信用和自营业务

记者 | 孙艺真

撰稿 |

12月1日早间,兴业证券发声明,对中国证监会关于该控股公司公司非发售优先股优先股提出申请文档意见反馈意见作出申明。

兴业证券对中国证监会提出的五类问题进行说明:包括报告期中资产管理方案的成立及续存情形、主要买卖劲敌方中诚信情形、信用风险掌控分项是否合乎相关规定、本次融资的迫切性及迫切性等。

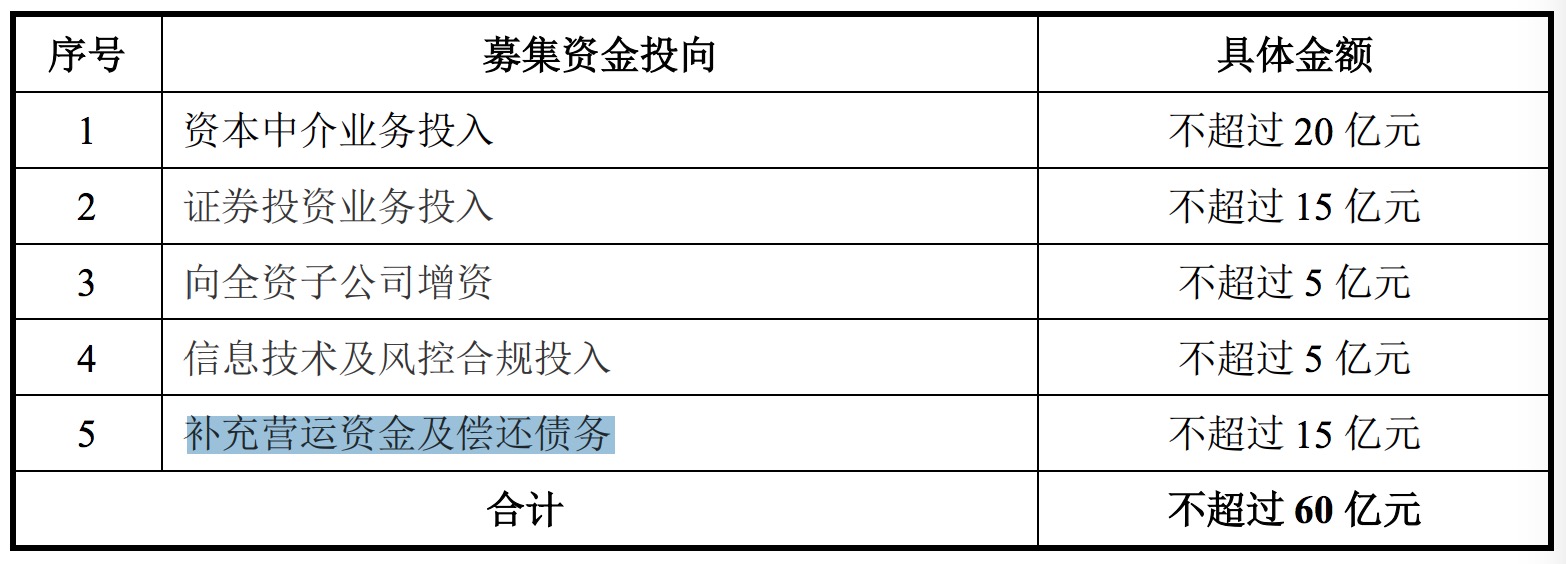

兴业证券本次非发售优先股募资资本金总值不少于60亿(含60亿),募资资本金将资金投入5个项目,分别是:资本中介机构销售业务、证券股权投资销售业务、向控股公司控股公司公司子控股公司公司注资、科技及风控合规性资金投入、补足运营资本金及偿还 。具体数额分别为不少于20亿、15亿、5亿、5亿和15亿。

公告中进一步提及,兴业证券将在充份把控信用风险的大前提下,将信用信用风险销售业务规模的快速增长作为实现收入快速增长的有效途径,并扩大直营销售业务经营。沪深买卖所数据表明,截至 2020 年初,兴业证券融资融券市场占有率仅为 0.88%。

从资本金流入由此可见,兴业证券正方案加码信用信用风险销售业务和直营销售业务,拟总计资金投入不少于35亿。

更为重要的是,兴业证券的质权人并不参予本次配售。

兴业证券定向增发应急表明,本次定向增发的发售第一类为不少于二十九名(含二十九名)的某一第一类,控股公司公司控股公司股东及其完全一致行动人、前述掌控人允诺不参予配售本次非发售优先股优先股。

该应急表明,本次发售前,兴业证券前述掌控数人陈金霞。陈金霞通过衡阳宝光、宝光股权投资总计掌控兴业证券26.33%的股份。本次发售完成后,陈金霞仍为控股公司公司前述掌控人,本次发售不会导致兴业证券掌控权发生改变。

由于质权人因伤,兴业证券定向增发公告发布次日,8月11日,股价应声跌超5%。

近年来,外资券商加速进场,国内券商竞争愈发激烈,再融资成为券商扩大销售业务规模、提高市场竞争力的途径之一。

2021年以来,已有5家券商完成定向增发,但前述募资资本金均不及应急原定目标。

10月26日,东兴证券公告表明,非发售优先股A股优先股4.74亿股,每股发售价9.47元,募资资本金总值为44.93亿,与其原方案募资额70亿的目标存在差距。

10月18日,国联证券定向增发落地。公告表明,国联证券前述募资资本金净额为49.83亿。而之前国联证券称拟募资总值不少于65亿,因此前述募资本数额与预想目标相差15亿左右。

此外,之前浙商证券预计募资100亿,前述募资本数额大幅缩水近七成,仅为28.05亿;天风证券拟募资128亿,前述募资本数额为81.79亿;湘财股份拟募资47亿,前述募资本数额为17.37亿。

目前,除兴业证券外,还有3家券商正在推进定向增发方案。

华创阳安定向增发提出申请于11月18日获得中国证监会批准;长城证券百亿定向增发方案已获中国证监会受理;国海证券、锦龙股份定向增发应急获得股东大会通过。

而因胜通债事件持续发酵,原本定向增发提出申请已获中国证监会受理的粤开证券于11月12日发声明称,其定向增发提出申请被中国证监会中止行政许可审查。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~

![十二星座男生专属头像射手座[十二星座的专属头像 射手]](http://xingzuo.gpyd.cn/zb_users/theme/themeolBkTwo/include/random/4.jpg)