捕获243个独角兽,老虎基金改变牌桌规则,被逼入死角的早期投资人怎么办?丨超级对话

作者 | 高贵萍

作者 | 高贵萍编辑 | 信 陵

题图 | 受访者供图

在近几年全球风险投资业发生的巨变中,两大趋势脱颖而出。

一是非传统资金强势介入,挑战传统VC;二是头部机构纷纷向前看,参与种子期投资。

我们先来看第一大趋势。

以软银愿景基金和老虎基金(Tiger Global Management)为代表的非传统VC机构近几年在全球的主要市场高举高打,频频出手,势头已经压过了以硅谷VC为代表的传统风投势力。

所谓非传统投资机构,来源众多,它们包括成长基金、PE、对冲基金、主权基金、养老基金、投行投资部、家族办公室,以及企业投资部(CVC),等等。

据硅谷创投媒体The Information估计,到2022年底,全世界非传统机构参与投资的项目数量将超过传统VC。

但如果以捕获独角兽的能力来看,非传统机构已经把传统VC拉下了马。

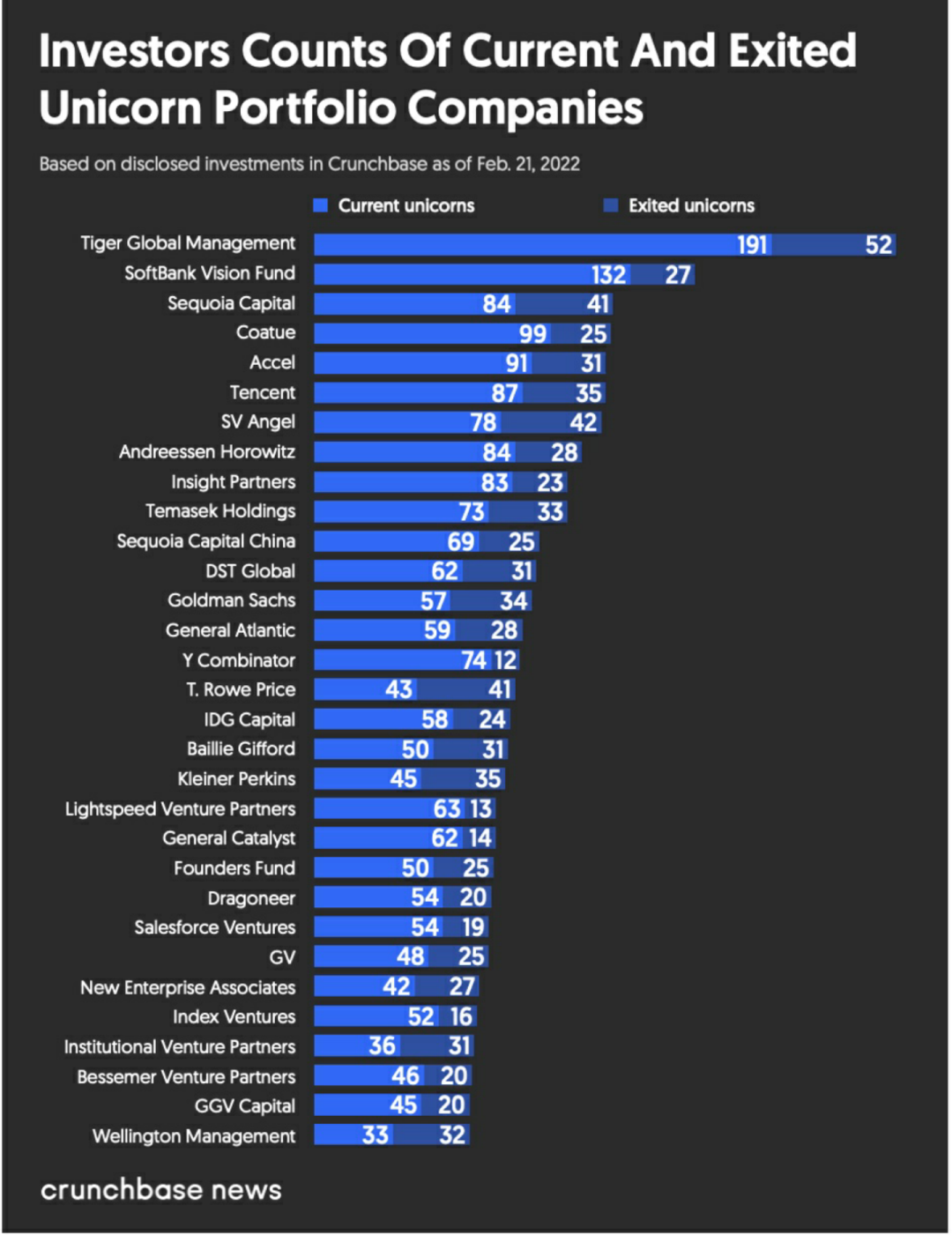

下图显示的是全世界投资和退出独角兽数量最多的机构排名(截至今年2月21日),前五位中有三家是非传统VC,老虎基金位居第一、软银第二,Coatue第四。在前15位中,非传统机构占了7家。

全球参与投资和成功退出独角兽最多的机构

全球参与投资和成功退出独角兽最多的机构高居榜首的老虎基金,其投资和退出的独角兽数量分别高达191起和52起,远超传统VC代表红杉资本的84起和41起。

这里重点提一下老虎基金。

如果说三年前,全球风投界最关注的同行是孙正义,现在的风向标已经换成了老虎基金。

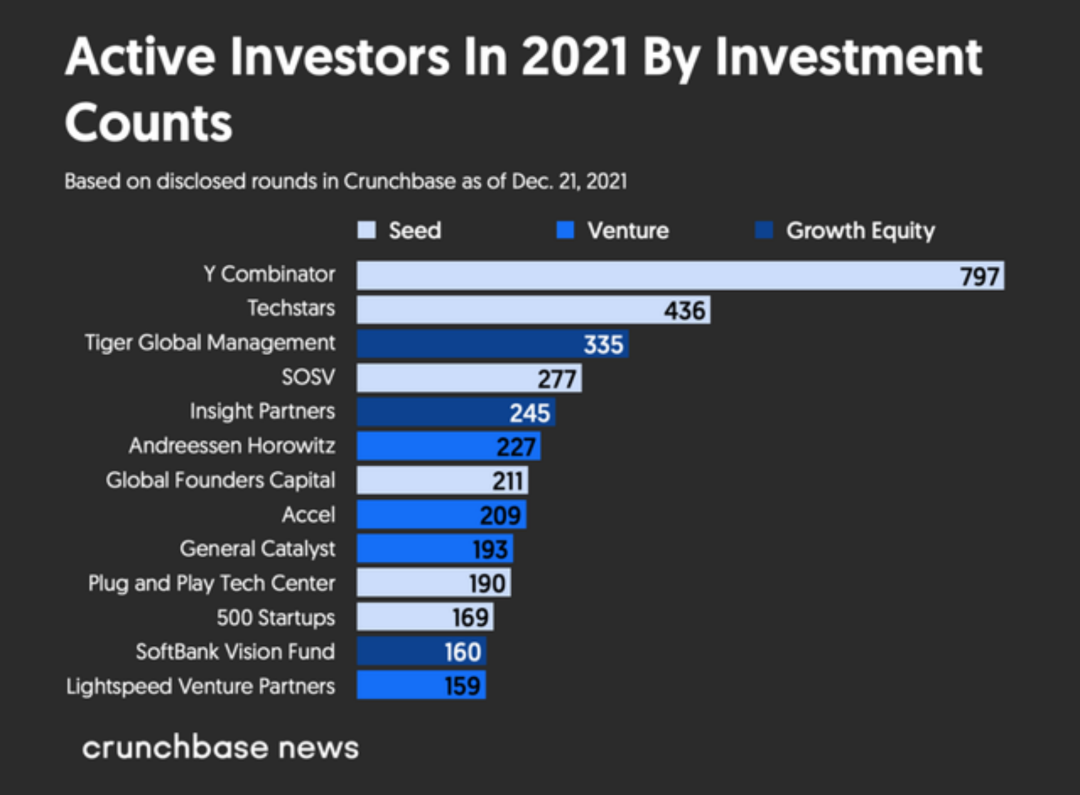

Crunchbase的数据显示,2021年老虎基金在募资(150亿美元)、投资(335起,超100亿美元)和退出(前14支基金IRR近30%)三个方面都位居全球同行的前列。

下图显示,2021年老虎基金的出手次数位居世界第三,前两位都是专注早期的孵化器。老虎基金的投资数量比硅谷的老牌风投Accel和当红炸子鸡Andreessen Horowitz(a16z)高过50%,超出愿景基金的一倍。

2021年全球出手次数最多的投资机构

2021年全球出手次数最多的投资机构另据创业邦旗下睿兽分析的数据,截至今年3月底,老虎基金已经投资57家公司,是全球最活跃的投资机构之一。

老虎基金的出身是对冲基金,但它目前管理了15支创投基金,总规模已经超过对冲基金。

行业普遍认为,老虎基金的打法是革命性的。它决策极快,不纠缠估值,不参与投后,通常也不要求董事席位。它依靠超低的管理成本,更高的资金使用效率,来换取足以令LP为之慷慨解囊的总回报。

事实上,老虎基金已经代表了一种全新的模式,同道甚多。这两年最能捕获独角兽的机构中,Coature和俄罗斯的DST Global采用的都是同一模式。

我们再来看第二个趋势,即头部机构向前看,介入早期和种子投资。

根据创业邦旗下的睿兽分析,在图一31家独角兽投资机构中,绝大多数都在积极参与早期和种子轮投资。

老虎基金最近宣布将投资十亿美元,支持专注种子阶段的投资基金。Pitchbook的数据显示,在过去的两年里,老虎基金参与的种子轮投资逐步增多。今年头三个月老虎基金已经参与了10家创业公司的种子轮投资,是2021年全年的一倍。而此番十亿美元的早期投资规模,确实是前所未有。

之前公布的大手笔种子期投资是来自a16a。2021年8月,a16z宣布成立总额为4亿美元的新种子基金,投向不限于a16a长期关注的软件公司,而是所有的技术领域。公司官方的说法是种子基金是风投的核心,是对一个团队、一个创意的真正的财务投资。

就在刚刚过去的3月下旬,红杉资本也宣布在印度成立种子基金,并在欧洲创办支持种子阶段创业公司的加速器。在中国,红杉在2018年就成立了一亿元的种子基金,迄今为止已经投资了170多家早期企业。红杉中国掌门人沈南鹏的说法是:红杉中国要成为顶级高成长企业最早和最重要的投资人。种子基金对应的就是最早。

巨头杀入早期,是VC行业头部机构尝试生态圈策略的重要组成部分。

一位不愿意透露姓名的投资人说,企业估值越来越高,好项目相对稀缺,机构有动力往前走。过去机构的规模普遍比较小,做早期投资油水不大,动力不足,现在到了一定规模,机构就会开始布局生态,全链条参与,其中的一个重要环节就是争取从一开始就和创业者建立关系,为后期投资铺垫。

对于这个趋势,英诺天使基金创始合伙人李竹的感受很深。

李竹1989年毕业于清华大学计算机系。在与清华校友发起英诺天使基金之前,他曾经创办过多家企业。迄今为止,英诺天使已经投资了500多位创业者,跻身中国最优秀的早期投资机构之列。(英诺天使基金荣获2021年创业邦中国最佳早期投资机构30强)。

在接受创业邦的采访中,有企业家和投资人双重经历的李竹从老虎基金聊起,谈到了近年创投界的内卷,游戏规则的变化,英诺天使的坚持,以及中美两地早期投资生态环境的差异。

老虎基金的影响

创业邦:你觉得老虎的打法在中国行得通吗?

李竹:不一定走得通,可能只适用于后期项目。

第一,老虎基金大概率投的是头部项目,而头部项目往往在早期已获得一线机构的背书。所以,尽管老虎不怎么做尽调,但它看到了确定性,失手概率会大大降低。

第二,在过去五六年里,货币环境相对较宽松,去年投资机构通过企业上市的退出数量,在美国和中国都创了新高。老虎目前的打法跟货币环境和上市周期较吻合,所以它的做法起码在这个阶段会有效。但这种打法背后是有底层逻辑的,不是说谁都可以去学。

创业邦:那么你认为中国什么时候会出现老虎基金这样的物种?

李竹:美国市场非常成熟了。老虎基金投的这些项目,多是以美国资本市场作为退出目的地,上市确定性相对较高。如果以中国作为退出市场来考虑,可能还需要几年的时间才能在退出闭环上比较顺畅。

目前中国注册制刚开始全面推行,也在大力推动科创板、创业板,同时也设立了北交所。但创业板还有堰塞湖,科创板的门槛也比较高。等中国整个资本市场逐渐走向成熟,注册制给了优质公司上市的确定性,创业者有契约精神,较少或没有作假情况的发生,这几个条件具备后,中国市场募投管退各环节都比较成熟了,中国可能也会出现类似老虎基金这样的机构。

创业邦:在早期投资方面,中美的生态有多大差异?

李竹:先看从业人数。以天使投资人为例,美国个人天使在30万左右,中国天使投资人约2万人。随着经济发展,科创板造富效应等等,个人天使逐渐增加正在成为国内创投界的一波新潮流。

目前看,中美投资生态环境存在较大的差异。硅谷已经形成了创新型科技创业生态,新技术出来后可以进行接力式转化,但中国的科技创新生态还有待完善,科学家创业的科技成果转化,在专利授权便利性、创业容错性、团队搭建和契约精神、早期资金的投入等方面还有差距。中国早期投资要想追赶硅谷,需要时间的过渡。

一个新的趋势,是在出国潮30年之后,出现了回国潮。很多国际大企业的中高层回国创业、海外归国的教授也有不少参与创立公司。前沿科技的精英创业代表未来的创业主流,早期投资机构单笔投资的规模也明显提高,寻找的是空间足够大的改变未来的创新。

创业邦:对于老虎基金这样表现非常亮眼的机构,我们能学到什么?

李竹:第一,老虎基金是生态打法。它投10亿美金给专注种子轮的基金,实际上是以做LP的方式链接了几十家早期、种子期基金,这就形成了一个生态。

第二,以杠杆方式为大基金直投服务。老虎相当于只用10亿美元资金就撬动了每年近百亿美金的投资额。

第三,有所不为才能有所为。早期投资不只是投资,还有投后。不亲自去做投后,才能有更多精力把VC和后期投资做得更好。这个打法其实在中国和美国都是有效的,就是看谁先认识到这一点去实践,这可能会在中国形成一种趋势。

比如,英诺新一期的基金就有多家主投中后期的基金做LP,当然他们投不同阶段,有的是投A轮、B轮,有的是投更晚的成长期。

第四,早期投资面对有认知的领域时,快速决策很重要。

当大基金都介入早期

创业邦:说到早期投资,老虎基金刚刚宣布投资10亿美元,支持专注种子轮投资的基金。这两年,老虎基金自身也加大了种子轮的投资。据了解,10亿美元的资金来自于合伙人自己。你如何看待这些举动?

李竹:第一,这为老虎带来更广的项目源和投资触角的延伸。从投资GP中发现热门项目和创新,并将之作为投资杠杆,可以使老虎基金发现得了,投得进去。同时,因为投种子轮时对项目已经有了一定了解,之后做后期投资时的尽调就相对简单了。

第二,对于早期投资的风险,合伙人的钱承受能力较强,压力小,主要是为了建立生态圈。如果通过投资早期GP抓住头部项目,还会有不错的回报。

第三,投资GP,而不亲自下场是一种长期打法,避免了学习周期和竞争,避免投后管理的繁重工作,符合老虎基金简单、快速的风格。

创业邦:近两年,国内外头部基金都在介入早期投资。你认为背后深层次的原因是什么?

李竹:投资早期化,是中美两地共同的趋势。

美国VC在过去几年取得了超级回报,管理资金量变大,市场竞争加大;中国一级市场头部基金竞争加剧,CVC大量进入市场,内卷加剧,导致VC和成长期项目估值高企,甚至某些行业出现估值倒挂。

要保证看得到,投得进,往早期走就成为大家的共识。早期投资估值低,虽有风险,但选到好项目回报还可以;二级市场没有那么多税收,交易较方便,比有些后期项目估值还便宜。所以早期投资+二级市场投资,我们称为哑铃型投资,目前可能是机构和LP一个较好的策略。

创业邦:英诺也是哑铃型策略吗?

李竹:目前的情况下,早期投资和二级市场有估值的优势。但从我们的能力圈来说,还是专注在早期投资。

创业邦:市场竞争加剧,还有哪些维度可以体现?

李竹:有一个数据可以关注,就是近年来美国创业公司从创立到上市的时间,一直是越来越长。这背后的原因是一级市场的钱越来越多,企业募资方便,没必要着急上市。

根据清科以及中基协备案的募集资金规模看,中国去年一级市场的钱大概是二级市场的两倍。大家都想更早介入,更早发现,更早投进。所以头部基金都成立了专注早期的基金。

天使投资行业的情况也发生了较大变化。比如企业第一轮融资可能就需要几千万,甚至上亿。资金量小的投天使都投不进去。牌桌的规则在发生变化。

创业邦:对于专注早期的投资人,大机构进入种子阶段是挑战还是机遇?

李竹:挑战和机遇并存。挑战是带来早期投资规则的变化。比如,一些投Pre A轮的早期机构,不像天使决策快,还要做很多尽调、分析,有的还不能为创业者提供实质意义上的增值服务。现在决策速度很快的头部基金冲进来,会增加市场上这部分机构的淘汰率。

机遇是有利于专注早期阶段的头部基金,以及对行业有深刻认知的跨阶段行业基金。对于专注A轮之前的早期基金来说,因为VC主动前移,双方达成共识的时间变短了。英诺以前投资的企业往往一年半之后才能拿到A轮投资,现在这个时间缩短为6~9个月。

底层逻辑变化 英诺打法升级

创业邦:作为早期投资的代表,你是如何看待一级市场这两年的变化和趋势?

李竹:去年一级市场中机构抢项目比较厉害,今年大家投资谨慎了些。这和目前二级市场中概股的下跌对一级市场带来的影响有关。或许四五年后,每家机构都会找到自己擅长的阶段和领域。到那时内卷有缓解,投资会逐渐回归正常。

创业邦:有人说,内卷的趋势是机构向两端化发展,那么对于处于大多数的中层来说,如何在卷中胜出?

李竹:关键还是认知。能不能抓住一些重要赛道,能不能在赛道里面选出最好的公司,能快速决策取决于每个机构的认知。

从去年到今年,投资牌桌上的规则变了,底层逻辑也变了。在未来10~20年里面,大部分的GP可能都会被时代淘汰,美国也经历过这样的过程。现在内卷也好,竞争也好,是中国资本市场发展必然经历的过程。

创业邦:能否具体说说牌桌上的哪些规则变了?

李竹:互联网红利遭遇瓶颈;行业监管意在长远,从新的国家发展方向上看,要求的是可持续发展,其中包括社会公平、供应链可控、数据安全等;早期优质项目估值上涨;科技创新,成为牛年最大的共识。

值得注意的是,二级市场正在发生一个很大的变化,过去三十年,中国改革开放和全球化带来的红利、海外市场的流动性红利,带来了企业和创业者的巨大成功,而当前西方底层契约开始动摇、金融脱钩、国内注册制带来大量企业上市,都会极大影响二级市场的估值,新的估值体系需要重建。

对早期投资来说,要做符合大趋势的事情,抓住重要赛道,形成独特认知。目前不是追求规模的时候,而是要追求质量。

创业邦:游戏规则变了,投资策略也要进化。英诺的策略是什么?

李竹:很多机构的演变路径都是跨阶段投资,投资他们相对擅长的方向,出手金额也都比较大。比如投医疗的机构,可能会从天使一直投到B轮,或投半导体的,从A轮一直投到上市。

英诺是跨赛道不跨阶段,专注在A轮之前。我们不断在新赛道上去学习,不断刷新认知,从各赛道找到里面最好的项目。既能够抵御行业波动带来的影响,也和VC机构建立了广泛友好的关系。

创业邦:英诺投资现在的核心方法论是什么?

李竹:我们是用VC的打法做天使,采用自顶向下的分析方法,寻找每一个行业产业链上的创新点,在这些创新点上寻找最好的团队,给予资金支持。

英诺会继续加大对原始创新和科技成果转化的投资力度,抓住创新源头,找到前瞻性顶级团队,发现更多更好的水下项目,与创业者们并肩作战。

创业邦:听说,英诺在不少创业者的公司还没注册时,就敢于给TS,这份投资底气来源于哪里?

李竹:第一是我们对行业认知的深度。这决定了对行业发展趋势,以及对创业者创新价值的判断准确度。

第二是人脉,能找到优秀创业者。

第三,英诺对人和事情的判断逻辑和标准,已经深入到我们的投资经理、投资总监的血液里,他们知道哪些项目是我们要找的。

创业邦:能否介绍下英诺新一期基金的情况?投资领域还是英诺最拿手的科技?

李竹:英诺新一期基金将在4月份完成设立,规模会超过10亿人民币,专注科技创新,投资阶段为A轮之前的早期投资。英诺形成了学习能力很强的团队,比如投完智能制造投半导体,又投新能源,从中不断地去寻找最肥美的草原,不断的迁移、不断的学习,这是英诺的一个基因,即在科技方向上快速形成认知。

创业邦:学习能力强是不是早期投资团队的核心能力?

李竹:是的,早期投资团队更偏重学习能力,我们有一个完整的体系来进行学习和自我进化。

还有一点就是合伙人要冲在第一线。这其实是早期投资好的传统。在美国,早期投资的合伙人都是在第一线,看项目、发现项目、判断项目。

比如硅谷的Benchmark和a16z,两家基金打法完全不一样。Benchmark人很少,合伙人就几个人,下面的团队也很小,a16z有几百人。但这两个基金都有个共同点,就是合伙人都在第一线。英诺也是如此,超过一半的项目来自于合伙人和创新生态圈。

采访后记

和李竹总聊完之后,我有一些新的感受。

老虎基金似乎有更深远的意义。它意味着投资人和创业者的关系发生了转变。历史上,投资人往往更强势,创业者不仅希望获得资金的支持,还指望向投资人学习经营管理之道。即便慷慨如孙正义,也很迷恋自己作为主要股东拥有更换CEO的权利。

但老虎基金不同,它完全放弃了投后管理的角色,这会让企业家变得更加自信,成为拥有更多主导权的一方。

源于美国的VC行业只有几十年的历史,但创新不断。近几年,a16z的后来居上、愿景基金的横空出世、老虎基金的强势崛起,红杉的自我革命,等等,投资行业在支持创新经济的同时,也一直保持着自身的新陈代谢。

中国的VC业历史较短,但成长迅速。只要改革开放不中断,中国的投资行业未来一定会有更大的创新和发展空间。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~

![墨尔本大学本科A-lever申请条件[墨尔本大学本科好申请吗]](http://xingzuo.gpyd.cn/zb_users/theme/themeolBkTwo/include/random/3.jpg)