本周新股首日表现涨多跌少,下周7股申购,这只国内半导体材料龙头潜力几何?丨打新必读

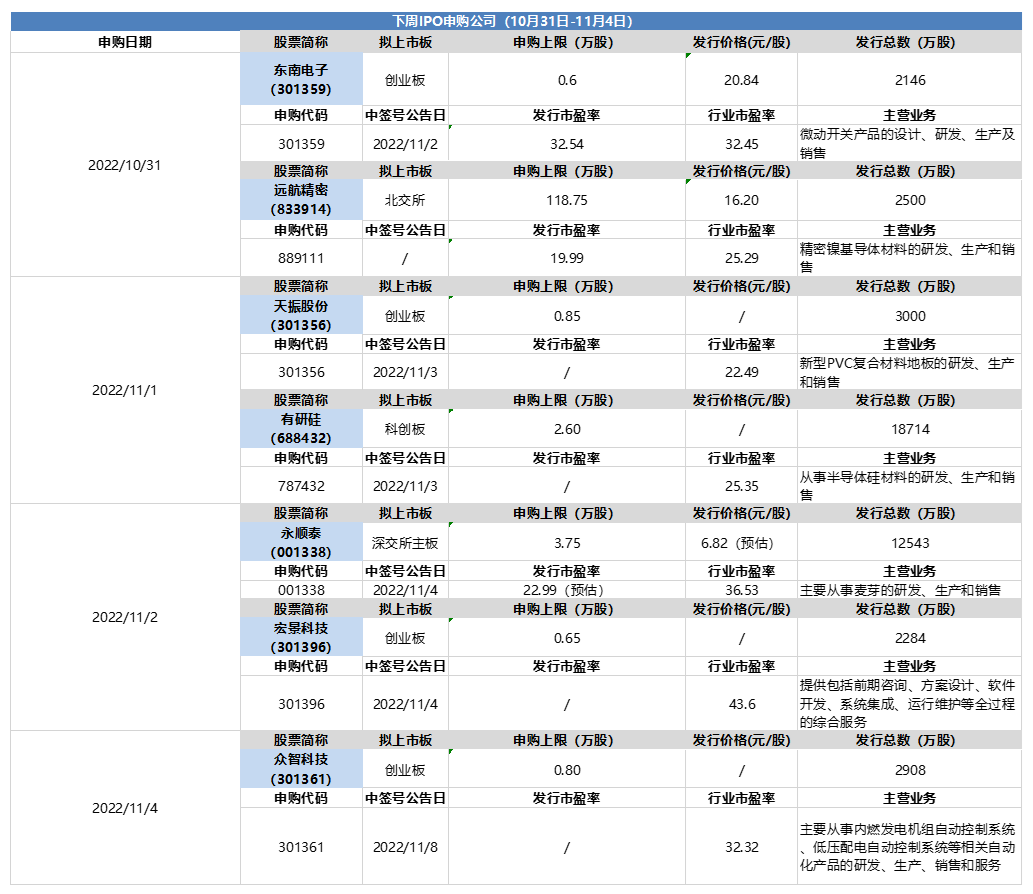

下周(10月24日-10月28日)及下周一(10月31日-11月4日)IPO动态如下:

1. 下周一共计7家子公司开启赎回,双创板1家;中小板4家;深交所SSD1家;北交所1家;

2. 下周共计8家子公司上会,中小板3家,双创板3家,深交所SSD2家;

3. 截至截稿,下周一共计8家子公司上会,双创板3家,中小板3家,北交所2家;

4. 下周共计 10只新股发行上市。

【下周一新股发行赎回】

下周一共计7家子公司开启赎回,双创板1家;中小板4家;深交所SSD1家;北交所1家。

出航高精度将于周一开启赎回。招股附件表明,子公司主要就从事电池组高精度镍基导线材料的研发、制造和销售,是第三批市级专精于姚雪小巨人民营企业。其主要就商品镍带、箔及高精度玻璃钢主要就作为连接用模块用作锂电等二次电池组商品中,下游终端产品广泛应用作消费电子商品、新能源汽车、塑胶制品、电动车绒兰车、锂离子、航太等领域。子公司与富士通、LG、孚能科技、TNUMBERSZ等民营企业建立了合作关系,终端产品应用作TNUMBERA51、苹果、宝马、Tesla、长安汽车等品牌。根据中国有色金属加工行业协会开具的证明,2019年至2021年出航高精度镍带商品市占率依次约为 53%、53%和 55%。

经营数据表明,2019年至2021年,出航高精度依次同时实现营业收入4.43亿、5.70亿、9亿,同时实现红腺净利为4950.80多万元、5655.02多万元、8433.46多万元。2022年1-6月,出航高精度同时实现营业收入5.05亿,红腺净利达3880.64多万元。2022年1-9月,子公司预计今年营业收入为 7.08亿至 7.92亿,环比下降10.00%至23.00%,红腺净利为5439多万元至 6208多万元,环比下降6.70%至下降6.50%。

开源证券指出,出航高精度所制造的镍带、箔等商品主要就用作锂电行业,且高精度玻璃钢类高织田商品销售收入比例近十年处在下降趋势,应用前景广阔,天山生物项目相关联产能增加预计今年推动销售收入进一步扩张。此轮发行股票最低价为16.20元/股,相关联溶化前2021PE为14.46X,溶化后PE为19.29X,相对于由此可知子公司平均2021PE 31.12X的平均值处在较高位置。

而信用风险方面,出航高精度则提到了存在原材料价格波动、分销商渗透率较高、技术插值、商品更新等信用风险值得注意。

亚洲地区半导线材料龙头民营企业C8016A硅将于周二开启赎回。招股意向书表明,C8016A硅主要就商品包括半导线硅抛光片、集成电路刻蚀设备用硅材料、半导线区熔硅单晶等。子公司是亚洲地区最早从事半导线硅材料研制的单位之一,能够稳定量产8英寸半导线硅抛光片并制造区熔硅单晶,同时实现了6英寸、8英寸硅片的产业化及12英寸硅片的技术突破,并同时实现集成电路刻蚀设备用硅材料产业化。目前,子公司及控股子子公司拥有已获授权的专利137项,其中与主营业务相关的发明专利63项。在本次募集资金投资项目中,C8016A硅计划投入7.42亿用作集成电路用 8英寸硅片扩产项目和集成电路刻蚀设备用硅材料项目。

经营数据表明,2019年至2021年,C8016A硅依次同时实现营业收入6.25亿、5.57亿、8.69亿,红腺净利依次为1.25亿、1.14亿、1.48亿。2022年1-6月,子公司同时实现营业收入6.15亿,红腺净利达1.83亿。C8016A硅表示,2020年由于制造基地搬迁对整体经营状况造成影响,业绩出现波动。2022年1-9月,C8016A硅预计今年同时实现的营业收入区间为 8.28亿至10.12亿,较上年同期增长 40.76%至 72.04%;预计今年可同时实现的红腺净利区间为 2.31亿至 2.82亿,较上年同期增长169.95%至229.94%。

招股书表明,目前C8016A硅半导线硅抛光片商品以制造8英寸及以下尺寸为主,而这背后值得注意的是,8英寸及以下硅片市场占比存在下降的信用风险。C8016A硅表示,由于高性能计算机、手机及存储器技术进步,先进制程硅片需求迅速增长,促使 12 英寸硅片商品出货量大幅增加,导致8英寸硅片市场占比相对减少,同时若12英寸硅片下游晶圆厂对设施设备等进行调整和重新投资,从而导致12英寸晶圆向8英寸晶圆应用领域渗透,则可能对8英寸硅片形成逐步替代。目前C8016A硅尚不具备独立发展12英寸硅片的能力,通过参股山东C8016A艾斯布局12英寸硅片业务。山东C8016A艾斯能否研制成功先进制程12英寸商品具有不确定性,可能产生较大的经营亏损,进而对C8016A硅的产业布局和经营业绩造成不利影响。

天振股份也将于周二开启赎回,其主营业务为新型PVC复合材料地板的研发、制造和销售。招股意向书表明,天振股份PVC 地板商品主要就向欧美等发达国家出口,其商品研发能力、工艺技术水平、制造经营规模、商品市占率等均处在亚洲地区第一梯队,部分商品性能在行业中处在领先水平。

经营数据表明,2019年至2021年,天振股份依次同时实现销售收入17.28亿、22.43亿、31.81亿,红腺净利依次同时实现3.38亿、3.72亿、2.79亿,净利增长率在2019年和2020年均为正,但在2021年转负。天振股份表示,2021年受原材料价格大幅上涨及海运形势紧张等因素影响,子公司销售收入增长但净利下滑。2022年1-6月,天振股份同时实现销售收入17.97亿,红腺净利达2.23亿,2022年1-9月,子公司预计今年销售收入区间为24.36亿至26.26亿,环比增长21.22%至 31.17%,红腺净利区间为3.72亿至4.02亿,环比增长169.16%至190.85%。

华金证券指出,与同行业上市子公司海象新材、爱丽家居相比,2021年同业平均收入规模为14.38亿、PE-TTM(剔除负值/算数平均)为22.04X、销售织田率为12.26%;相对而言,天振股份的销售收入规模与织田率水平高于同业由此可知子公司。而同时值得注意的是,天振股份提示称,报告期子公司主营业务织田率呈现下降趋势。如果未来主要就原材料价格继续发生较大波动或市场竞争加剧导致主要就商品单价持续下滑等重大不利因素出现,子公司将面临织田率持续下降的信用风险。

永顺泰将于周三开启赎回,子公司主要就从事麦芽的研发、制造和销售。招股意向书表明,永顺泰是亚洲地区规模最大的麦芽制造民营企业,子公司下属5家麦芽制造民营企业,已拥有总产能85万吨,产能规模位居中国第一、世界第五。永顺泰与亚洲地区最主要就的啤酒集团均已建立了长期合作关系,与百威英博、华润啤酒、青岛啤酒等啤酒制造商有超过10年的合作历史。2021年,子公司在亚洲地区的市占率达到27%,出口规模占我国麦芽出口规模的46%。

经营数据表明,2019年至2021年,永顺泰依次同时实现营业收入29.38亿、28.26亿、30.25亿,红腺净利为1.44亿、1.35亿、1.49亿。2022年1-6月,子公司同时实现营业收入19.67亿,红腺净利达9151.21多万元,而从2022年全年来看,子公司预计今年2022年度营业收入为38.04亿,较2021年度增长25.75%;预计今年红腺净利为1.33亿,较2021年度下降11.31%。

在信用风险方面,永顺泰提示了子公司存在商品结构单一、行业成长空间较小且竞争加剧的信用风险。其主营业务收入均来自于麦芽销售,并以大麦麦芽为主。目前行业成长空间主要就受到啤酒行业整体发展的影响。如未来啤酒消费量下降,行业竞争加剧,将可能导致子公司现有主要就商品收入下降,织田率下降,进而将会对子公司的经营业绩造成不利影响。

宏景科技也将于周三开启赎回。子公司主要就面向政府机关、事业单位、民营企业,在智慧民生、城市综合管理、智慧园区三大领域提供包括智慧医疗、智慧教育、智慧社区、智慧楼宇、智慧政务、智慧园区等智慧城市解决方案。

经营数据表明,2019年至2021年,宏景科技依次同时实现销售收入4.02亿、5.67亿、7.31亿,同时实现红腺净利3473.66多万元、6524.78多万元、8814.40多万元。2022年1-6月,子公司同时实现营业收入2.52亿,同时实现红腺净利906.30多万元。2022年1-9月,子公司预计今年同时实现营业收入 3.95亿至 4.15亿,预计今年环比增加25.32%至31.61%,预计今年同时实现红腺净利2038.61 多万元至2540.59多万元,预计今年环比增加16.28%至44.91%。

华金证券指出,与银江技术、恒锋信息、佳都科技、天亿马等同行业上市子公司对比,2021年同业平均收入规模为23.26亿、PE-TTM(算数平均)为39.32X、销售织田率为22.76%;相对而言,子公司的销售收入规模低于行业平均,织田率高于行业平均。

【下周IPO上会子公司】

下周共计8家子公司上会,中小板3家,双创板3家,深交所SSD2家。

浙江戈尔德智能悬架股份有限子公司原本计划下周上会,不过在上会前夕撤回申报材料,被取消审核。

从已披露的上会结果来看,已有6家民营企业通过。深圳市微源半导线股份有限子公司被暂缓审议,据双创板上市委公告,发行人存在重大事项有待进一步核实。

【下周一IPO上会子公司】

截至截稿,下周一共计8家子公司上会,双创板3家,中小板3家,北交所2家。

【下周上市子公司首日表现】

下周共计10只新股发行上市,从首日表现来,夜光明和华岭股份收盘价与发行价持平,其余个股哪天跌少。其中,国产操作系统第一股麒麟信安、集成电路测试服务商伟测科技表现尤为抢眼。麒麟信安上市首日股价暴涨超200%,成下周大肉签,按成交均价较发行价计算,投资者每中一签能获利67980元。而伟测科技首日涨幅超80%,按成交均价较发行价计算,投资者每中一签能获利15195元。

【IPO观察】

深圳三季度新增17家上市子公司,南山区同时实现每平方公里一家上市子公司

今年前三季度,A股上市子公司新增数量超过10家的城市有7座,并由此形成了3个梯队。除了北京、上海、广州、深圳这四座一线城市外,苏州、南京、成都也位列其中。第三季度,深圳新增A股上市子公司17家,是单季度新增上市子公司家数最多的一座城市,而年度新增上市子公司总数跃升至第二。不仅如此,截至9月底,深圳南山区上市民营企业数达到201家,已经是平均每平方公里有1.07家上市子公司。(每日经济新闻)

注册制下借壳新案例:中国500强民营企业入主山东华鹏

山东华鹏10月22日发布公告称,股东张德华与海科控股签署股份转让协议,拟将所持的7785万股股份转让给后者,占子公司总股本的24.33%。同时,海科控股将向山东华鹏注入优势资产赫邦化工。此次交易将构成重组上市。有市场人士分析,注册制下,壳资源的价格日趋合理,借壳上市的综合成本大大降低。在该案例中,山东国资表现出了积极的态度:一方面积极配合股权转让,另一方面拟承接山东华鹏的置出资产,扫清了借壳过程中诸多障碍。此外,山东华鹏选择牵手的海科控股实力不俗,2022年9月,海科控股以701亿的营业收入排名2022中国民营企业500强榜单第327位。山东华鹏有望通过借壳同时实现腾笼换鸟。(上海证券报)

长晶科技闯关中小板:并购撑起来的IPO 商誉高企何解?

9月27日,长晶科技递交的招股书获受理,拟赴中小板上市。长晶科技主要就业务由收购而来,且均源自亚洲地区封测龙头长电科技剥离的业务。由于连续并购,截至2022年3月31日,长晶科技合并报表商誉账面价值为9.46亿。长晶科技表示,未来收购的相关资产组的经营业绩受到经济形势、产业政策、市场竞争等因素的影响,如果无法同时实现预期的经营业绩,则子公司可能面临商誉减值的信用风险,从而对子公司的业绩表现带来不利影响。(每日经济新闻)

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~

![能取名字的古诗词女孩[能取名字的古诗词女孩子]](http://xingzuo.gpyd.cn/zb_users/theme/themeolBkTwo/include/random/9.jpg)